受付時間 | 9:00~21:00 |

|---|

定休日 | 不定休 |

|---|

〒157-0077

相続税の計算方法

相続人が誰になるのか確認し、課税対象となる相続財産を把握しましたら、次は実際に相続税をいくら納めることになるのか確認しましょう。

相続税の基礎控除額の確認や実際の計算方法など、6つのステップを踏んで説明させていただきますのでご参照ください。

1 遺産(相続財産)の債務も含めた総額を確認する

相続財産が6,000万円と仮定します。

遺産(相続財産)に含まれるものとしては、不動産や預貯金などのプラスの財産と故人に借金があった場合のマイナスの財産があります。

そのほかに、相続税を計算する際には、葬儀で使った費用やお寺に納めたお布施などがマイナスの財産として差し引くことができます。

うっかりミスで相続財産を過少に申告してしまい、そのことを税務署が把握した場合にはペナルティとして税金を多く支払うことになりますので、遺産の総額を確認する作業はとても大切になります。

ここでは相続財産が債務も含めてトータルで6,000万円あったと仮定します。

2 相続税の基礎控除額を確認する

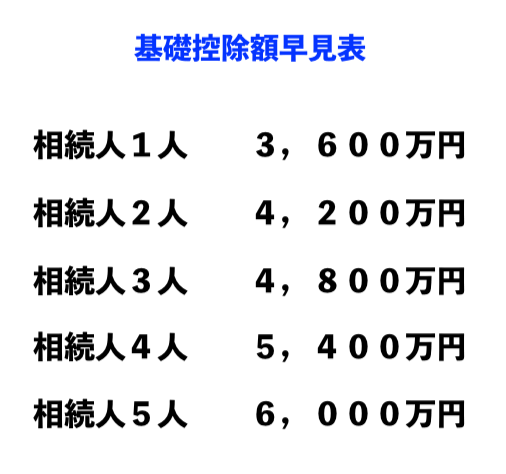

相続税基礎控除額 早見表

相続税には、基礎控除というものがあり、相続財産を大幅に減らすことができる国から与えられた制度になります。

相続税の基礎控除は3000万円+600万円×相続人の人数となっています。

例えば、相続人が妻と子供2人の計3人の場合、3000万円+600万円×3人=4800万円が相続税の基礎控除額となります。

相続人の数が多ければ多いほど基礎控除額は増えていくことになります。

しかし、養子の場合には人数に制限がありますので覚えておきましょう。

ここでは、相続人が妻と長男、次男の3名おり基礎控除額が4,800万円あったと仮定します。

3 課税遺産総額の確認をする

次に課税遺産総額を確認しましょう。

課税遺産総額は、相続財産から基礎控除額を差し引くことにより求めることができます。

その課税遺産総額に受取る遺産の割合に応じて相続税は課税されることになります。

上の1、2では相続財産の合計が6,000万円、基礎控除額が4,800万円でしたので、差し引いて1,200万円が課税遺産総額になります。

4 課税遺産総額を法定相続分で按分する

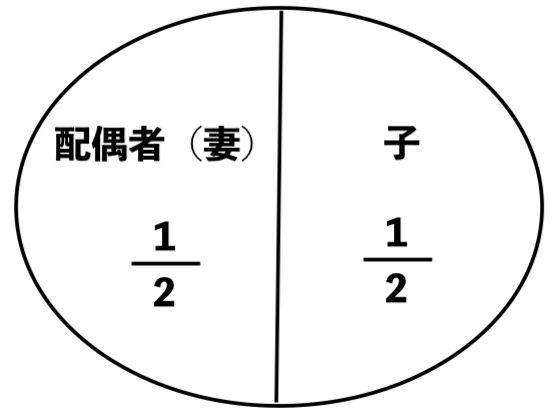

配偶者と子の法定相続分

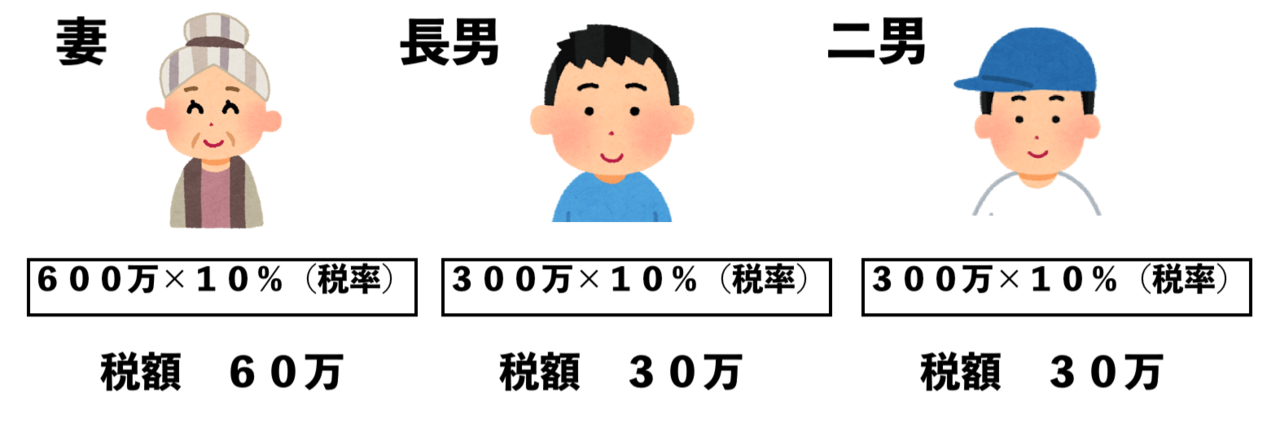

相続税の計算においては、実際に受取る割合とは関係なく、一度、法定相続分で分けたと想定して課税遺産総額を法定相続分で按分します。

それをすることにより、実際に納めることになる相続税のトータルを求めることができます。

上記の場合では、課税遺産総額1,200万円を法定相続分で按分します。

法定相続分は、妻1/2、長男1/4、次男1/4なので、妻が受取る法定金額は600万円、長男300万円、二男300万円になります。

子の法定相続分は1/2ですが、子の人数で割りますので1/4のずつになります。

5 相続税額を確認する

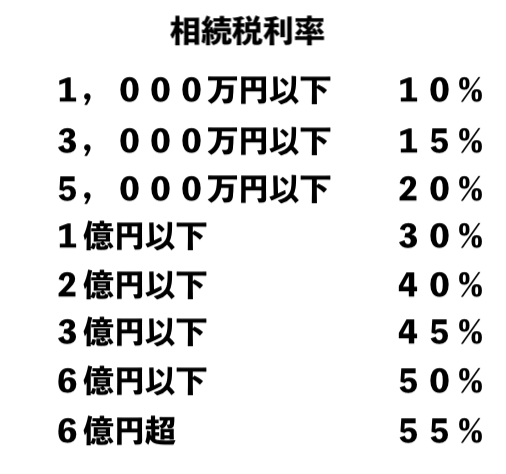

受取る割合に応じて利率が変わります。

次に法定相続分で按分された課税遺産に対して相続税法で定められた利率を掛けます。

上記の例ですと、妻の法定相続分は600万円なので税率は1,000万円以下の10%になります。

そして、600万円の10%なので妻が納めることになる相続税は60万円と、とりあえず想定されます。

同じように長男と二男の税額も計算しますと、共に法定相続分は300万円なので1,000万円以下の10%が利率が適用されます。

そして、長男と二男の相続税額は共に30万円ずつとなります。

妻の税額が60万円、長男が30万円、二男が30万円ですので合計して120万円が納めることになる相続税額の上限になります。

6 遺産分割協議書や遺言書の割合に応じて

相続税額を計算する

課税遺産総額を一度、法定相続分で按分することによって納めることになる相続税額を確認することができます。

最後に、遺産分割協議書や遺言書で決まっている遺産分割割合に則り、実際の相続税額を確認します。

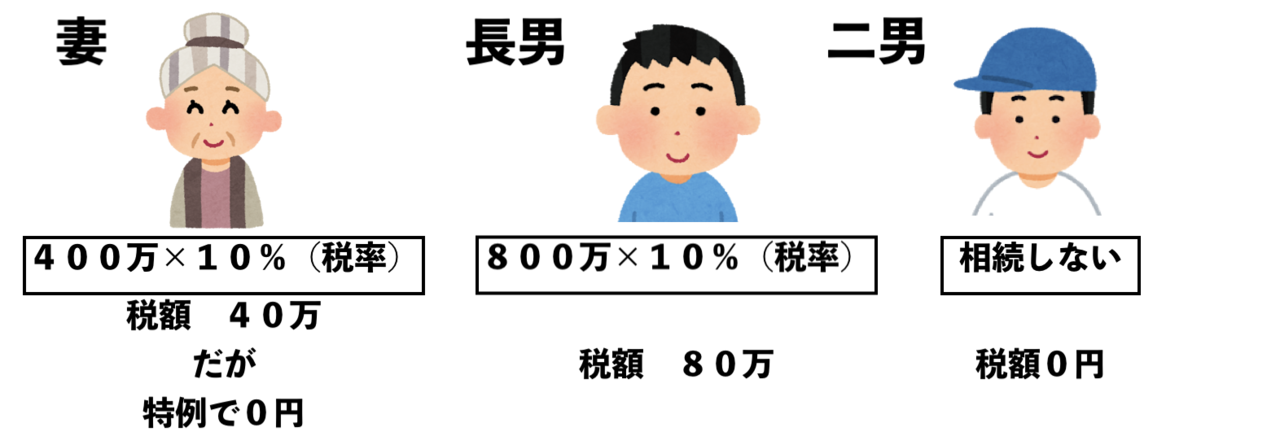

先ほどの例で、実際の遺産分割協議では妻が1/3の割合で相続をし、長男が2/3の相続し、二男は何も受け取らなかった場合を確認してみましょう。

妻は課税相続財産1,200万円の内、1/3を相続しますので400万円に対して課税され、長男は2/3相続しますので800万円に対して課税されることになります。

二男は何も相続をしないので、もちろん、相続税は課税されません。

妻は400万円に対して課税されますので、相続税率は1,000万円以下の10%になり、納める相続税は40万円になりますが、妻や夫などの配偶者が相続をした場合は1億6,000万円か法定相続分のどちらか高い方の金額までは非課税とされる特例がありますので納める相続税は0円になります。

しかし、長男は800万円に対して課税されますので、相続税率は1,000万円以下の10%になり、納める相続税は80万円になります。

相続税の申告もお任せください!

今回は実際に支払うことになる相続税の計算方法について説明させていただきました。計算方法を間違うと税務署に指摘されたり多くの税金を払うことに繋がりかねませんので注意をしましょう。

下記のリンクに相続税についてのお役立ち情報を記載しておりますのでご確認いただけましたら幸いです。

また当事務所は税理士とも提携をお困りの相続手続をまるごとサポートさせていただいておりますのでお気軽にご連絡いただけましたら幸いです。

相続や遺言書に関すること

お気軽にご相談ください

受付時間: 9:00~21:00

定休日 : 日曜日(電話は受け付けています)

※お問合せは365日可能

東京、神奈川、埼玉 無料出張可能(世田谷区、狛江市、調布市等)

※上記以外の地域の方も受け付けております。

LINEでのお問い合わせはこちらから

無料相談お問合せフォーム

アクセス

お問合せ・無料相談

お気軽にお問合せください

(年中対応)

相続のことならどんなことでも、お気軽にお問合せ・ご相談ください。

友だち追加をクリックでLINEでもお問い合わせができます

代表者プロフィール

資格

- 行政書士

- 宅地建物取引士

開業する前に大手行政書士法人で相続や遺言の実務を学び、相続相談は累計1,000件以上。

葬儀社主催の相続・遺言に関するセミナー講師の実績有り。

お客さまに「頼んでよかった」「相談して安心した」と言っていただけるように誠心誠意サポートさせていただきます。

相続に関するご不明点ございましたらお気軽にご連絡ください。

メニュー

ご連絡先はこちら

スター相続相談所

お電話でのお問合せはこちら

(年中対応)

友だち追加をクリックでLINEでもお問い合わせができます

住所

〒157−0077

東京都世田谷区鎌田2−20−10

出張相談可能地域

世田谷区、狛江市、調布市など東京全域